- Ma ville

- Mon quotidien

- Mes activités

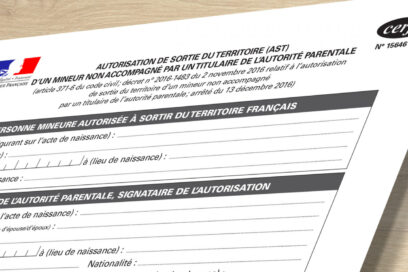

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Impôt sur le revenu – Indemnités de fin de contrat, licenciement, retraite

Vous avez perçu une somme à la fin d’un contrat de travail ? Elle est soumise à l’impôt sur le revenu quelle qu’en soit l’origine (démission, licenciement, retraite, etc.). Toutefois, une exonération est possible dans certains cas. Nous vous indiquons les informations à connaître.

Indemnités de rupture de contrat de travail (indemnités compensatrices de préavis, de congés payés, indemnité de non-concurrence)

Indemnités de fin de contrat ou de mission (indemnité de fin de contrat dite versée à la fin d’un CDD, indemnité versée en cas de rupture anticipée d’un CDD à l’initiative de l’employeur, indemnité de fin de mission d’intérim, etc.)

Les sommes suivantes perçues à la fin d’un contrat de travail sont toujours imposables :

2 fois le montant de la rémunération brute que vous avez perçue l’année précédant votre licenciement

Moitié de l’indemnité de licenciement que vous avez perçue

Indemnité encaissée dans le cadre d’un plan social (plan de sauvegarde de l’emploi appelé PSE )

Indemnité et dommages et intérêts accordés par le juge en cas de licenciement injustifié ou irrégulier (rupture abusive, procédure non respectée)

Indemnité spéciale de licenciement due en cas de rupture dans le cadre d’un accident de travail ou d’une maladie professionnelle

Indemnité pour licenciement nul, notamment pour motif discriminatoire

Indemnités versées dans le cadre d’une rupture conventionnelle collective

Indemnités versées lors de la rupture du contrat à la fin d’un congé de mobilité

Les indemnités de licenciement sont en partie exonérées d’impôt sur le revenu. Dans certains cas, l’exonération est totale.

Exonération limitée de l’indemnité de licenciement

L’indemnité versée en cas de licenciement (hors plan de sauvegarde de l’emploi) est en partie exonérée d’impôt sur le revenu.

Le montant correspondant à l’indemnité fixée par la loi ou la convention collective est exonéré en totalité.

Si vous avez reçu un montant supérieur, l’exonération est limitée à l’un des montants suivants :

Les services fiscaux retiendront la solution qui vous est la plus favorable.

Dans ce cas, l’exonération est limitée à un maximum de 263 952 € pour les indemnités perçues en 2023 ( 278 208 € pour les indemnités versées en 2024).

L’indemnité de rupture conventionnelle est exonérée dans les mêmes conditions, si vous n’êtes pas en droit de bénéficier d’une pension de retraite du régime légal.

Exonération en totalité de l’indemnité de licenciement

L’indemnité de licenciement est exonérée d’impôt en totalité dans les cas suivants :

2 fois le montant de la rémunération brute que vous avez perçue l’année précédant votre licenciement

Moitié de l’indemnité de mise à la retraite que vous avez perçue

Indemnité encaissée dans le cadre d’un plan social (plan de sauvegarde de l’emploi, dit PSE)

Indemnité de cessation anticipée d’activité perçue dans le cadre du dispositif préretraite amiante

Indemnité reçue dans le cadre de la préretraite-licenciement du Fonds national de l’emploi (FNE) au moment du départ de l’entreprise, dans les mêmes conditions que l’indemnité de licenciement

Votre indemnité de départ en retraite ou en préretraite est imposable. Toutefois, une exonération, totale ou partielle, est possible dans certains cas.

Départ volontaire en retraite ou en préretraite

L’indemnité versée en cas de départ volontaire en retraite ou en préretraite est imposable en totalité.

Mise à la retraite à l’initiative de l’employeur

L’indemnité versée en cas de mise à la retraite (hors plan de sauvegarde de l’emploi) est en partie exonérée d’impôt sur le revenu.

Le montant correspondant à l’indemnité fixée par la loi ou la convention collective est exonéré en totalité.

Si vous avez reçu un montant supérieur, l’exonération est limitée à l’un des montants suivants :

Les services fiscaux retiendront la solution qui vous est la plus favorable.

Les indemnités de départ en retraite ou en préretraite sont exonérées en totalité dans les cas suivants :

Impôt sur le revenu : déclaration et revenus à déclarer

- Régime fiscal des sommes perçues en cas de rupture du contrat de travail

Source : Ministère chargé des finances - Revenus exceptionnels ou différés

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances - Impôt sur le revenu : dépliants d’information

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Code général des impôts : articles 79 à 81 quater

Régime fiscal des indemnités versées à l’occasion de la rupture du contrat de travail - Bofip-Impôts n°BOI-RSA-CHAMP-20-40-10 relatif à l’imposition des sommes perçues en cas de rupture du contrat de travail