- Ma ville

- Mon quotidien

- Mes activités

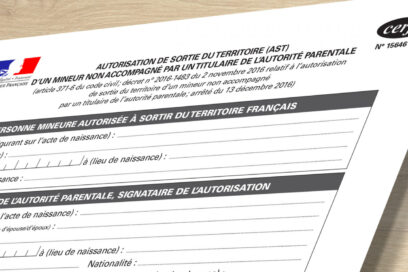

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Saisie administrative à tiers détenteur (SATD)

En cas d’impayés (impôts, amende, frais de cantine) à l’égard de l’administration (État, commune, hôpital…), vous pouvez faire l’objet d’une saisie administrative à tiers détenteur . Cette procédure permet à l’administration de se faire payer en s’adressant à un tiers qui détient des sommes vous appartenant (le plus souvent, la banque). Selon la nature des sommes que vous avez (salaire, allocations…), celles-ci peuvent ou non être utilisées pour rembourser cet impayé.

Impayé de nature fiscale (par exemple, les impôts, taxes, redevances, pénalités…)

Amende ou condamnation pécuniaire impayée (par exemple, des dommages et intérêts)

Somme à payer à un comptable public (par exemple, la facture de la cantine, des frais d’hospitalisation…)

La SATD est une procédure permettant à l’administration d’obtenir le paiement d’une somme que vous lui devez et que vous n’avez pas payée.

Il peut s’agir des impayés suivants :

Pour cela, l’administration s’adresse à un tiers détenteur , c’est-à-dire à un tiers qui détient des sommes vous appartenant. Le tiers détenteur est le plus souvent votre banque, mais il peut aussi s’agir d’un particulier (par exemple, votre locataire).

déjà due

ou, dans certains cas, qui sera due à une date ultérieure. Par exemple, lorsqu’une créance est répétitive (comme le paiement d’un loyer), la somme peut être recouvrée ultérieurement.

-

Tous vos comptes bancaires (sauf le compte-titres) peuvent être saisis.

Le compte bancaire saisi est bloqué pendant 15 jours.

Les montants prélevés sont les montants qui étaient déjà présents sur le compte à la date de l’envoi de la SATD à la banque. Mais le montant d’un chèque que vous avez encaissé avant la date d’envoi de la SATD, même quand il n’est pas encore crédité sur le compte à cet date, peut être prélevé.

Le solde du compte saisi

Et le montant du solde bancaire insaisissable (SBI) ( 635,71 € ).

Avis de saisie

L’avis de SATD est simultanément notifié au tiers détenteur (généralement, il s’agit de votre banque) et à vous-même, en tant que débiteur.

L’avis que vous recevez doit indiquer les voies de recours dont vous disposez et les délais à respecter.

Dès réception de l’avis, le tiers détenteur doit verser la somme impayée dans les 30 jours.

Une SATD peut concerner une seule créance ou plusieurs créances (de même nature ou de nature différente).

Sommes pouvant être saisies

Les sommes utilisées pour le paiement doivent être des sommes saisissables. Par exemple, il peut s’agir de revenus professionnels ou de sommes versées sur un contrat d’assurance-vie rachetable.

La créance doit représenter une somme :

Dans le cas où la SATD est adressée à votre banque :

Montant prélevé

Le montant à prélever ( exigible ) correspond au montant dû.

Toutefois, lorsque la SATD est adressée à la banque, le montant prélevé ne peut pas dépasser :

Si votre compte bancaire est débiteur (solde négatif), la somme due ne peut pas être prélevée.

Frais bancaires associés

La banque peut vous facturer des frais lors d’une SATD. Ces frais ( TTC ) ne doivent pas dépasser 10 % du montant dû, dans la limte de 100 € .

Fait que l’avis est irrégulier (par exemple, il ne mentionne par les délais et voies de recours)

Obligation de paiement

Montant de la dette compte tenu des paiements déjà effectués

Fait que les sommes réclamées ne sont pas exigibles (par exemple, c’est le cas lorsque un délai de paiement a été accordé et qu’il n’est pas encore dépassé)

La SATD peut être contestée dans les 2 mois par la personne faisant l’objet de la saisie ou par la personne qui doit répondre des impayés de la personne faisant l’objet de la saisie.

La contestation doit porter sur le fait que l’avis est irrégulier. Par exemple, c’est le cas lorsqu’il ne mentionne par les délais et les recours possibles.

Il faut formuler la contestation par écrit et joindre tous les justificatifs utiles.

Le courrier doit être envoyé au Directeur départemental des finances publiques (DDFIP) du département dans lequel a été prise la décision d’engager la SATD.

Pour connaître les coordonnées de la DDFIP :

L’administration doit accuser réception de la contestation.

Elle a 2 mois pour répondre à la contestation, à partir de la date à laquelle elle l’a reçue.

Vous-même, ou la personne qui doit répondre de vos impayés, peut contester la SATD dans les 2 mois.

Il est possible de contester au moins 1 des éléments suivants :

Il faut faire la contestation par écrit et joindre tous les justificatifs utiles.

Le courrier doit être envoyé au Directeur départemental des finances publiques (DDFIP) du département dans lequel a été prise la décision d’engager la SATD.

Pour connaître les coordonnées de la DDFIP :

L’administration doit accuser réception de la contestation.

Elle a 2 mois pour répondre à la contestation, à partir de la date à laquelle elle l’a reçue.

Soit lorsque la décision de l’administration ne vous convient pas. Vous avez alors 2 mois pour faire le recours contentieux à partir de la date de réception de la décision de l’administration

Soit lorsque l’administration ne vous a pas répondu dans les 2 mois qui suivent la réception de votre contestation. Vous pouvez alors faire le recours contentieux après l’expiration de ce délai

Pour l’impôt sur le revenu, le tribunal administratif

Pour les impôts locaux, le tribunal administratif

Pour l’impôt sur la fortune immobilière (IFI), le tribunal judiciaire

Pour la taxe de publicité foncière, le droit de timbre, les droits d’enregistrement, le tribunal judiciaire

Vous pouvez engager un recours contentieux dans les cas suivants :

Le motif de votre contestation détermine le recours contentieux à faire :

Vous devez saisir le juge de l’exécution.

Le tribunal à saisir dépend de l’impôt concerné :

Saisies et recouvrements

- Je veux contester une SATD, comment procéder ?

Source : Ministère chargé des finances - Que faire si je reçois un avis de SATD ?

Source : Ministère chargé de l’économie

- Livre des procédures fiscales : article L262

Saisie administrative à tiers détenteur - Livre des procédures fiscales : articles L281 à L283

Contestation et recours - Livre des procédures fiscales : articles R*281-1 à R*283-1

Contestation et recours - Instruction fiscale relative à l’avis à tiers détenteur

- Loi n°2004-1485 du 30 décembre 2004 de finances rectificative pour 2004 : article 128

Opposition administrative (amende) - Décret n°2018-1118 du 10 décembre 2018 relatif aux frais bancaires perçus par les établissements de crédit en cas de saisie administrative à tiers détenteur

Plafonnement des frais bancaires