- Ma ville

- Mon quotidien

- Mes activités

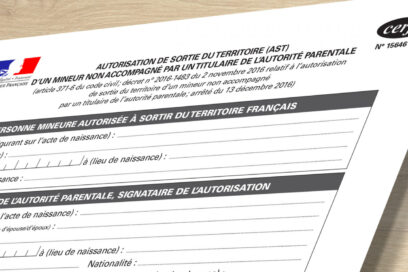

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Impôt sur le revenu – Retour d’expatriation

Vous étiez expatrié et vous êtes revenu en France en 2023 ? Vous devez déclarer vos revenus à votre retour. Vous devrez adresser votre déclaration à des services des impôts différents selon que vous avez ou non déclaré en 2023 des revenus de France pour l’année 2022. Nous vous indiquons les informations à connaître.

Impôt sur le revenu des Français à l’étranger

Vous avez perçu des revenus en France quand vous résidiez à l’étranger. Vous avez donc déclaré en 2023 des revenus de l’année 2022.

Vous dépendiez du service des impôts des particuliers non-résidents.

Vous devez lui adresser votre déclaration 2024 des revenus de 2023 au printemps 2024.

- Impôts : accéder à votre espace Particulier

- Impôts : accéder à votre espace Particulier

Informer les services fiscaux

L’année de votre retour en France, vous devez informer rapidement le service des impôts des particuliers non-résidents de votre nouvelle adresse.

Pensez aussi à mettre à jour vos coordonnées bancaires.

Vous pouvez le faire depuis votre espace en ligne, en utilisant la messagerie sécurisée.

Vérifiez votre taux de prélèvement à la source dans votre espace en ligne.

Si vous ne disposez pas d’un taux personnalisé, les services fiscaux vous appliquent un taux non personnalisé. Il ne tient pas compte de votre situation, notamment familiale.

Ce taux est par exemple appliqué à votre salaire par votre employeur.

Vous pouvez adapter votre taux à votre situation depuis votre espace en ligne.

Vos revenus de source française imposables en France, perçus du 1er janvier 2023 jusqu’à la date de votre retour en France

Vos revenus de sources française et étrangère perçus de la date de votre retour en France jusqu’au 31 décembre 2023

Pour la déclaration 2024 de vos revenus de 2023, vous devez déclarer les revenus suivants :

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Formulaire n°2042-NR pour vos revenus de source française imposables en France perçus du 1er janvier à la date de votre retour en France

Formulaire n°2042 pour tous vos revenus perçus de la date de votre retour en France jusqu’au 31 décembre

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

Vous devez remplir 2 déclarations :

Ces déclarations sont à adresser au service des impôts des particuliers non-résidents.

Vous devez préciser votre nouvelle adresse en France.

Votre dossier sera ensuite communiqué au service des impôts de votre nouveau domicile.

Compte bancaire

Assurance vie ou contrat de capitalisation

Compte d’actifs numériques

- Déclaration 2024 des comptes ouverts, utilisés ou clos à l’étranger

Si vous êtes domicilié en France ou à Monaco, vous devez déclarer chaque année à l’administration fiscale vos comptes ouverts, détenus, utilisés (au moins une fois) ou clos dans l’année à l’étranger.

Vous devez déclarer les comptes ou placements suivants :

Vous devez déclarer vos comptes ouverts à l’étranger auprès d’un établissement bancaire ou de tout autre organisme ou personne (notaire, agent de change, etc.).

Vous avez l’obligation de déclarer, que vous soyez titulaire du compte ou bénéficiaire d’une procuration.

Vous devez joindre ce document à votre déclaration de revenus papier.

Vous devez remplir, dater et signer la déclaration suivante :

Vous devez remplir une déclaration pour chaque compte dont vous disposez.

L’année de votre retour, vous êtes soumis aux mêmes dates limites que les résidents pour déclarer vos revenus.

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

Si vous ne perceviez pas de revenus de France quand vous résidiez à l’étranger, vous n’aviez aucune obligation fiscale en France.

Vous devez déposer votre déclaration auprès du service des impôts des particuliers de votre nouveau domicile.

- Demande de taux personnalisé et/ou d’acomptes de prélèvement à la source

Informer les services fiscaux

Vous n’avez pas à informer les services fiscaux au moment de votre retour en France.

Vous signalerez votre nouvelle adresse dans votre prochaine déclaration de revenus.

Gérer son prélèvement à la source

Si vous ne disposez pas d’un taux personnalisé, les services fiscaux vous appliquent un taux non personnalisé, qui ne tient pas compte de votre situation notamment familiale.

Ce taux est par exemple appliqué à votre salaire par votre employeur.

Si vous ne connaissez pas votre taux de prélèvement à la source, vous pouvez vous informer auprès de votre service des impôts.

Vous pouvez adapter votre taux à votre situation personnelle et familiale.

Vous devez compléter le formulaire suivant :

Vous devez adresser le formulaire rempli à votre service des impôts.

Vous devez déclarer l’ensemble des revenus que vous avez perçus, de source française ou étrangère, depuis la date de votre arrivée en France jusqu’au 31 décembre 2023.

- Déclaration des revenus (papier)

Votre nouvelle adresse

Vos coordonnées bancaires

Si vous ne disposez pas d’un accès à votre compte fiscal en ligne, vous ne pouvez pas déclarer vos revenus en ligne.

Vous devez utiliser une déclaration papier.

Vous pouvez télécharger les formulaires :

Vous devez déposer votre déclaration directement au service des impôts des particuliers de votre nouveau domicile.

Vous devez indiquer dans votre déclaration les informations suivantes :

Compte bancaire

Assurance vie ou contrat de capitalisation

Compte d’actifs numériques

Si vous êtes domicilié en France ou à Monaco, vous devez déclarer chaque année à l’administration fiscale vos comptes ouverts, détenus, utilisés (au moins une fois) ou clos dans l’année à l’étranger.

Vous devez déclarer les comptes ou placements suivants :

Vous devez déclarer vos comptes ouverts à l’étranger auprès d’un établissement bancaire ou de tout autre organisme ou personne (notaire, agent de change, etc.).

Vous avez l’obligation de déclarer, que vous soyez titulaire du compte ou bénéficiaire d’une procuration.

Vous devez joindre ce document à votre déclaration de revenus.

Vous devez cocher la case (ou les cases) de votre déclaration correspondant aux comptes que vous avez ouverts, détenus, utilisés ou clos.

Pour chaque compte, vous devez joindre à votre déclaration de revenus, la déclaration suivante :

Vous devez remplir, dater et signer la déclaration suivante :

Vous devez remplir une déclaration pour chaque compte dont vous disposez.

L’année de votre retour, vous êtes soumis aux mêmes dates limites que les résidents pour déclarer vos revenus.

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

- Je viens ou je reviens en France, comment et quels revenus dois-je déclarer ?

Source : Ministère chargé des finances - Le régime des impatriés

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

-

Service des impôts des particuliers non résidents

Par téléphone

+33 (0) 1 72 95 20 42

Du lundi au vendredi de 9h à 16h

Par messagerie

Via votre messagerie sécurisée sur votre compte personnel

Par courrier

10 rue du Centre

TSA 10010

93465 Noisy-Le-Grand Cedex

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

Comment faire si…

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Déclaration 2024 des revenus 2023 – Départ à l’étranger ou retour en France

Formulaire

- Déclaration des revenus (papier)

Formulaire

- Impôts : accéder à votre espace Particulier

Téléservice

- Déclaration 2024 des comptes ouverts, utilisés ou clos à l’étranger

Formulaire

- Code général des impôts : article 166

Imposition des revenus de l’année de l’acquisition d’un domicile en France - Code général des impôts : articles 164 A à 165 bis

Revenu imposable des étrangers et des personnes n’ayant pas leur domicile fiscal en France - Code général des impôts : articles 1649A à 1649AC

Déclarations relatives aux comptes financiers - Code général des impôts, annexe 3 : articles 344A à 344C

Déclarations des comptes ouverts, utilisés ou clos à l’étranger - Bofip-Impôts n°BOI-CF-CPF-30-20 relatif aux obligations des contribuables tendant à la prévention de la fraude – Déclaration des comptes ouverts, utilisés ou clos hors de France

- Bofip-Impôts n°BOI-IR-DOMIC-20 relatif à l’acquisition d’un domicile en France ou transfert d’un domicile hors de France