- Ma ville

- Mon quotidien

- Mes activités

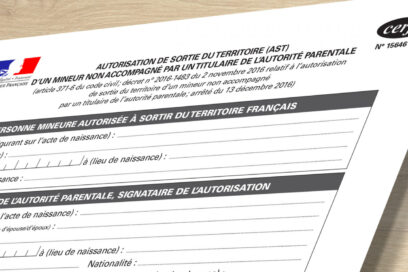

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Impôt sur le revenu d’un Français qui part vivre ou travailler à l’étranger

Vous résidez, vous travaillez à l’étranger et vous vous interrogez sur votre situation fiscale en France ? Elle dépend de votre résidence fiscale. Ce sont les services fiscaux qui la déterminent en fonction de votre situation. Si votre résidence fiscale se situe hors de France, vous êtes imposable sur vos seuls revenus de source française, sauf exception. Si votre résidence fiscale reste en France, vous y êtes imposable sur tous vos revenus. Nous vous indiquons les informations à connaître.

Pour connaître votre résidence fiscale, vérifiez votre situation auprès de votre service des impôts.

Consultez votre service des impôts des particuliers :

Vous pouvez le contacter directement depuis votre espace en ligne :

Si vous percevez des revenus de source française, renseignez-vous auprès du service des impôts des non résidents.

Impôt sur le revenu des Français à l’étranger

Si votre foyer fiscal est situé hors de France (vous êtes non-résident ), vous aurez des démarches différentes à réaliser pour l’année de votre départ et pour les années suivantes.

Pour connaître les dispositions qui pourraient résulter d’une convention fiscale , renseignez-vous auprès du service des impôts des particuliers non-résidents.

Même si vous payez des impôts en France, vérifiez auprès de l’administration fiscale de votre pays de résidence quelles sont vos obligations concernant les revenus à déclarer et les impôts à payer.

- Impôts : accéder à votre espace Particulier

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

En avril/mai de l’année de votre départ, vous devez déclarer vos revenus perçus l’année précédente, période pendant laquelle vous étiez domicilié en France.

Les démarches de déclaration ne changent pas.

Pensez à informer votre service des impôts de votre nouvelle adresse à l’étranger. Vous pouvez le faire depuis votre espace en ligne (depuis la messagerie sécurisée).

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

Vous devez remplir une déclaration des revenus papier (ou formulaire n°2042) pour vos revenus de l’année précédente, période pendant laquelle vous étiez domicilié en France.

Cette déclaration est à adresser au service des impôts qui gérait votre dossier avant votre départ.

Précisez votre nouvelle adresse dans le cadre prévu à cet effet.

Revenus de sources française et étrangère que vous avez perçus du 1er janvier à la date de votre départ

Revenus de source française imposables en France depuis votre départ jusqu’au 31 décembre de l’année de votre départ

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Les revenus perçus l’année de votre départ sont à déclarer en avril/mai de l’année qui suivante.

Vous devez déclarer les revenus suivants :

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

Vous devez remplir une déclaration des revenus papier (ou formulaire n°2042) comprenant tous vos revenus perçus du 1er janvier à la date de votre départ.

Si vous avez également perçu des revenus de source française après la date de votre départ, vous devez remplir une déclaration des revenus – Départ à l’étranger ou retour en France (ou formulaire n°2042-NR).

Elle comprend uniquement vos revenus de source française imposables en France depuis votre départ jusqu’au 31 décembre de l’année de votre expatriation.

Ces 2 déclarations sont à adresser au service des impôts qui gérait votre dossier avant votre départ.

Dans la déclaration de tous vos revenus du 1er janvier à la date de votre départ, précisez votre nouvelle adresse dans le cadre prévu à cet effet (même si l’adresse d’envoi est correcte).

Mentionnez aussi la date de votre départ (même si vous en avez déjà informé votre service des impôts).

Revenus provenant de biens, de droits ou d’activités localisées en France (revenus tirés de biens immobiliers, revenus professionnels, etc.)

Revenus versés par un débiteur domicilié ou établi en France (pensions, rentes viagères, droits d’auteurs, etc.)

20 % pour vos revenus inférieurs ou égaux à 28 797 €

30 % pour vos revenus supérieurs à 28 797 €

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Votre déclaration de revenus (ou imprimé n°2042)

Imprimés complémentaires, si besoin en fonction de votre situation

- Déclaration des revenus (papier)

- Déclaration 2024 des revenus 2023 – Déclaration de retenue à la source des non-résidents

Si votre domicile fiscal est situé hors de France, vous devez payer des impôts en France sur vos revenus de source française.

Vous êtes imposable uniquement sur ces revenus.

Il s’agit des revenus suivants :

Vous ne pouvez pas déduire de charges de vos revenus de source française.

Les réductions et crédits d’impôt sont réservés aux personnes fiscalement domiciliées en France, sauf cas particuliers.

En tant que non résident fiscal de France, vous êtes imposé selon le barème progressif de l’impôt, avec le taux minimum d’imposition suivant :

En pratique, les services fiscaux calculent votre impôt selon le barème progressif. Puis ils font un second calcul avec les taux d’imposition minimaux. C’est le montant d’impôt le plus élevé qui est retenu.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

Vous devez adresser au service des impôts des particuliers non-résidents les documents suivants :

Vous devez également joindre votre déclaration de retenue à la source :

Les règles varient selon votre situation :

Si votre foyer fiscal est situé en France, vous devez y payer vos impôts sur le revenu, y compris sur vos revenus de source étrangère.

Pour connaître les dispositions qui pourraient résulter d’une convention fiscale ou d’une situation particulière (par exemple, si vous êtes agent de l’État), renseignez-vous auprès de votre service des impôts.

Vos démarches de déclaration ne changent pas.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

En 2024, vous pouvez déclarer vos revenus sur formulaire papier si vous êtes dans l’une des situations suivantes :

Votre résidence principale n’est pas équipée d’un accès à internet

Votre résidence principale est équipée d’un accès à internet, mais vous n’êtes pas en mesure de faire votre déclaration en ligne

Vous utiliserez la déclaration papier préremplie reçue en avril/mai 2024.

Selon votre situation, il s’agit de la déclaration n°2042 ou n°2042 C. La déclaration n°2042 RICI regroupe les principales réductions et crédits d’impôt.

Si vous ne recevez pas d’imprimé (1re déclaration, changement d’adresse, changement de situation familiale), vous pouvez télécharger les déclarations nécessaires à partir de fin avril/début mai sur Service-Public.fr ou sur le site des impôts.

Certains revenus sont à déclarer sur une déclaration annexe. Vous pouvez également les télécharger en ligne.

Les principales déclarations annexes sont les suivantes :

Formulaire 2044 pour la déclaration des revenus fonciers

Formulaire 2074 pour la déclaration des plus-values mobilières

Formulaire 2047 pour les revenus encaissés à l’étranger

Avant de signer votre déclaration, vous devez vérifier les informations indiquées et, si nécessaire, les corriger et les compléter.

Vous devez joindre les pièces justificatives à votre déclaration papier uniquement s’il s’agit de documents établis par vos soins (liste détaillée de vos frais réels par exemple).

Toutefois, conservez les autres justificatifs pendant 3 ans en cas de demande de l’administration.

Vous êtes un salarié détaché si vous remplissez les 4 conditions suivantes :

Votre résidence fiscale est en France

Vous avez un contrat de travail

Votre employeur est établi en France ou dans l’Union Européenne, en Norvège, en Islande ou au Liechtenstein

Votre employeur vous envoie hors de France et hors du pays où est établi (par exemple, est établi en Allemagne et vous envoie en Espagne).

Ce sont les services fiscaux qui apprécient votre situation.

En tant que salarié détaché, vous pouvez, sous certaines conditions, bénéficier d’une exonération d’impôt sur les salaires perçus pendant votre séjour à l’étranger.

Vous devez notamment remplir l’une des conditions suivantes :

Avoir touché une rémunération soumise à l’impôt dans l’État où vous exercez votre activité, à condition que cet impôt soit au moins égal aux 2/3 de celui que vous auriez payé en France

Avoir exercé une activité pendant plus de 183 jours au cours d’une période de 12 mois consécutifs. Cette activité concernait un chantier de construction ou de montage, l’installation d’ensembles industriels, leur mise en route, leur exploitation et l’ingénierie y afférente, la recherche ou l’extraction de ressources naturelles ou la navigation à bord de navires immatriculés au registre international français.

Avoir exercé une activité de prospection commerciale pendant plus de 120 jours au cours d’une période de 12 mois consécutifs

Contactez votre service des impôts des particuliers pour vous renseigner sur votre situation fiscale personnelle.

Les revenus perçus à raison d’une activité exercée à l’étranger sont, en principe, imposables à l’étranger.

Toutefois, par dérogation, et en application d’accords particuliers signés avec certains États (Allemagne, Belgique, Espagne, Italie et Suisse), les revenus perçus par les travailleurs frontaliers sont imposables exclusivement dans leur pays de résidence.

Contactez votre service des impôts des particuliers pour plus de précisions sur votre situation fiscale personnelle en tant que travailleur frontalier .

- Imposition des personnes vivant à l’étranger

Source : Ministère chargé des finances - Impôt sur le revenu – Taux moyen des personnes vivant à l’étranger

Source : Ministère chargé des finances - Conventions fiscales signées par la France

Source : Ministère chargé des finances - Suis-je un travailleur frontalier ?

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

-

Service des impôts des particuliers non résidents

Par téléphone

+33 (0) 1 72 95 20 42

Du lundi au vendredi de 9h à 16h

Par messagerie

Via votre messagerie sécurisée sur votre compte personnel

Par courrier

10 rue du Centre

TSA 10010

93465 Noisy-Le-Grand Cedex

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

Comment faire si…

- Déclaration des revenus (papier)

Formulaire

- Déclaration 2024 des revenus 2023 encaissés à l’étranger

Formulaire

- Déclaration 2024 des revenus 2023 – Départ à l’étranger ou retour en France

Formulaire

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Impôts : accéder à votre espace Particulier

Téléservice

- Déclaration 2024 des revenus 2023 – Déclaration de retenue à la source des non-résidents

Formulaire

- Code général des impôts : articles 164 A à 165 bis

Revenu imposable des étrangers et des personnes n’ayant pas leur domicile fiscal en France - Code général des impôts : articles 167 à 167 bis

Conditions d’imposition des revenus en cas de transfert du domicile hors de France - Code général des impôts : article 81 A

Dispositions applicables aux salariés détachés à l’étranger et à certains personnels navigants - Code général des impôts : article 197 A

Taux minimum et taux moyen d’imposition