- Ma ville

- Mon quotidien

- Mes activités

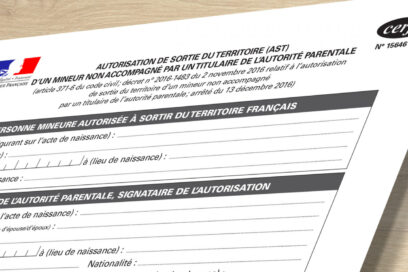

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Impôt sur le revenu – Plus-values sur valeurs mobilières

Votre domicile fiscal est en France et vous avez réalisé un gain en vendant une valeur mobilière (une action ou une obligation par exemple) ? Vous devez payer un impôt sur cette plus-value, l’année qui suit la vente. Nous vous indiquons les informations à connaître.

Épargne salariale ( PEE , Perco par exemple)

Si vous avez réalisé une plus-value en vendant un titre (action ou obligation par exemple) que vous possédez, vous êtes imposable sur le gain réalisé.

Certaines plus-values sont exonérées, sous conditions, notamment dans les cas suivants :

Prix d’achat du titre

Prix de vente du titre

La plus-value imposable est le gain que vous réalisez en vendant un titre financier (on parle de cession à titre onéreux ).

C’est la différence entre les montants suivants :

Si vous réalisez une perte, on parle de moins-value.

La moins-value peut être déduite d’une plus-value de même nature, sous certaines conditions.

Si vous n’avez pas réalisé de plus-value, la moins-value est reportable sur les plus-values des 10 années suivantes.

En général, l’établissement financier qui gère vos titres calcule vos plus-values et moins-values mobilières.

Il vous remet le récapitulatif de votre situation pour remplir votre déclaration de revenus.

La plus-value réalisée est soumise au prélèvement forfaitaire unique au taux de 30 % ( 12,8 % d’impôt sur le revenu et 17,2 % de prélèvements sociaux).

Cependant, vous pouvez choisir le barème progressif de l’impôt sur le revenu.

La plus-value imposable doit alors être ajoutée à vos autres revenus lors de votre déclaration de revenus.

Le montant global est ensuite soumis au barème progressif.

Vous devrez également payer les 17,2 % de prélèvements sociaux.

Si vous optez pour l’application du barème progressif et que vous avez acquis les titres avant le 1er janvier 2018, vous pouvez bénéficier d’un abattement pour durée de détention.

Dans ce cas, votre plus-value imposable à l’impôt sur le revenu sera diminuée de la valeur de l’abattement .

Par contre, les prélèvements sociaux s’appliqueront sur la totalité de la plus-value, abattement inclus.

- Déclaration récapitulative des opérations sur valeurs mobilières et revenus de capitaux mobiliers

Vous devez déclarer vos gains avec les revenus de l’année où vous avez effectué la vente du titre.

En général, l’établissement financier qui détient vos titres vous remet le récapitulatif de votre situation pour remplir votre déclaration de revenus.

Vous pouvez vous reporter aux justificatifs remis par les établissements financiers (formulaire 2561 TER) :

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

Impôt sur le revenu : déclaration et revenus à déclarer

- Site des impôts

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances - Les cessions mobilières

Source : Ministère chargé des finances - Revenus de capitaux mobiliers et plus-values mobilières

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Pour s’informer sur les règles financières :

Assurance Banque Épargne Info Service

- Impôts : accéder à votre espace Particulier

Téléservice

- Simulateur de calcul pour 2024 : impôt sur les revenus de 2023

Simulateur

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Déclaration des plus ou moins-values réalisées

Formulaire

- Déclaration des revenus (papier)

Formulaire

- Déclaration 2024 complémentaire des revenus 2023

Formulaire

- Déclaration récapitulative des opérations sur valeurs mobilières et revenus de capitaux mobiliers

Formulaire

- Déclaration des plus ou moins-values réalisées (non-résidents)

Formulaire

- Déclaration des plus ou moins-values

Formulaire

- Déclaration des plus-values en report d’imposition

Formulaire

- Code général des impôts : articles 150-0 A à 150-0 F

Plus-values de cession à titre onéreux des plus-values des valeurs mobilières, droits sociaux et titres assimilés - Code général des impôts : article 200 A

Imposition des plus-values de cession de valeurs mobilières et de droits sociaux - Bofip-Impôts n°BOI-RPPM-PVBMI relatif aux plus-values sur biens meubles corporels

- Bofip-Impôts n°BOI-RPPM-PVBMI-20-10 relatif au calcul de la plus-value mobilière