- Ma ville

- Mon quotidien

- Mes activités

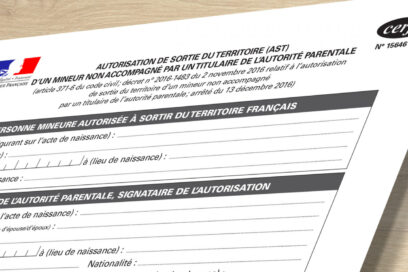

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Incidents de paiement

Vous avez dépassé votre découvert autorisé ou votre banque vous a rejeté un chèque, un virement ou un prélèvement ? Vous êtes alors en situation d’incident de paiement. Vous vous demandez si vous devez payer des frais ou comment régulariser votre situation ? On vous explique tout.

En présentant une nouvelle fois le chèque, après avoir réapprovisionné votre compte

En payant directement les sommes dues auprès de votre créancier, par tout moyen. Dans ce cas, vous devez remettre le chèque à votre banque.

Fichiers privés de la banque concernée

Fichier central des chèques (FCC) et fichier national des chèques irréguliers (FNCI)

Fichier des incidents de remboursement des crédits aux particuliers (FICP), en cas d’impayés relatifs à des échéances de crédit.

Information du client

Information du rejet de chèque

La banque doit vous informer avant et après le rejet du chèque.

Avant le rejet, la banque vous prévient obligatoirement du risque d’incident de paiement pour vous permettre de réapprovisionner votre compte rapidement.

Si le chèque a été rejeté, la banque doit vous envoyer dans des délais brefs une lettre mentionnant les conséquences du rejet et les moyens de régulariser votre situation.

Information relative aux frais

La banque doit vous informer du montant des frais bancaires liés à l’incident de paiement (frais de lettre d’information, frais de rejet, commissions d’intervention etc.). Elle doit le faire au moins 14 jours avant le prélèvement des frais sur le compte.

Ces informations sont généralement mentionnées à la fin de votre relevé de compte, dans une rubrique spécifique.

Régularisation de l’incident

Dès que vous êtes informé de l’incident, vous devez régulariser votre situation par l’un des deux moyens suivants :

Sinon, vous risquez d’être interdit bancaire pendant 5 ans.

Votre créancier peut également vous attaquer devant les tribunaux civils.

Coût du rejet d’un chèque

Votre banque peut vous prélever des frais. Toutefois, ces frais sont plafonnés.

Le montant du plafond diffère selon que vous êtes ou non en situation de fragilité financière .

30 €

50 €

Les frais d’incidents bancaires sont plafonnées à 20 € par mois et à 200 € par an.

Les frais d’incident bancaires sont plafonnés à 25 € par mois.

La facturation des divers courriers relatifs à l’incident de paiement adressés par la banque est incluse dans ces frais.

Mémorisation de l’incident

La mémoire de l’incident de paiement non résolu peut être conservée dans les fichiers suivants :

Après régularisation, la mémoire des incidents de paiement ne peut plus être conservée que dans les fichiers privés de la banque.

En présentant une nouvelle fois l’ordre de paiement, après avoir réapprovisionné votre compte

En payant directement les sommes dues auprès de votre créancier, par tout moyen

Fichiers privés de la banque concernée

Fichier des incidents de remboursement des crédits aux particuliers (FICP), en cas d’impayés relatifs à des échéances de crédit.

Information du client

Information du rejet de l’ordre de paiement

La banque n’a pas d’obligation de vous informer au préalable de son intention de rejeter l’ordre de virement ou de prélèvement. Elle n’a pas d’obligation de vous adresser un courrier une fois le prélèvement rejeté.

Vous en êtes informé uniquement en consultant vos comptes ou en interrogeant votre banque.

Information relative aux frais

La banque doit vous informer du montant des frais bancaires liés à l’incident de paiement (frais de lettre d’information, frais de rejet, commissions d’intervention etc.). Elle doit le faire au moins 14 jours avant le prélèvement des frais sur le compte.

Ces informations sont généralement mentionnées à la fin de votre relevé de compte, dans une rubrique spécifique.

Régularisation de l’incident

Dès que vous êtes informé de l’incident, vous devez régulariser votre situation par l’un des deux moyens suivants :

Sinon, votre créancier peut vous attaquer devant les tribunaux civils.

Coût

Votre banque peut vous prélever des frais. Toutefois, ces frais sont plafonnés.

Le montant du plafond diffère selon que vous êtes ou non en situation de fragilité financière.

Le montant des frais bancaires ne peut pas dépasser le montant de l’ordre de paiement rejeté et ne peut pas dépasser 20,00 € .

Les frais d’incidents bancaires sont plafonnées à 20 € par mois et à 200 € par an.

Les frais d’incident bancaires sont plafonnés à 25 € par mois.

Mémorisation de l’incident

La mémoire des incidents de paiement non résolus peut être conservée dans les fichiers suivants :

Après régularisation, la mémoire des incidents de paiement ne peut plus être conservée que dans les fichiers privés de la banque.

En réapprovisionnant votre compte

En payant directement les sommes dues auprès de votre créancier, par tout moyen

Information du client

Information du découvert non autorisé

La banque n’a pas d’obligation de vous informer du découvert non autorisé. Mais la plupart des banques envoient une lettre d’information, souvent facturée.

Information relative aux frais

La banque doit vous informer du montant des frais bancaires liés à l’incident de paiement (frais de lettre d’information, frais de rejet, commissions d’intervention etc.). Elle doit le faire au moins 14 jours avant le prélèvement des frais sur le compte.

Ces informations sont généralement mentionnées à la fin de votre relevé de compte, dans une rubrique spécifique.

Régularisation de l’incident

Dès que vous êtes informé de l’incident, vous devez régulariser votre situation par l’un des deux moyens suivants :

Coût d’un dépassement de découvert autorisé

Votre banque peut vous prélever des frais. Toutefois, ces frais sont plafonnés.

Le montant du plafond diffère selon que vous êtes ou non en situation de fragilité financière.

Frais maximum par opération : 8 €

Frais maximum par mois : 80 €

Frais maximum par opération : 4 €

Frais maximum par mois : 20 €

Frais maximum par an : 200 €

Les frais d’incident bancaires sont plafonnés à 25 € par mois.

Mémorisation de l’incident

La mémoire des incidents de paiement peut être conservée dans les fichiers privés de la banque concernée.

Comptes bancaires

- Découvert bancaire

Source : Institut national de la consommation (INC) - Frais bancaires

Source : Autorité de contrôle prudentiel et de résolution (ACPR) - Offre spécifique pour la clientèle fragile financièrement

Source : Autorité de contrôle prudentiel et de résolution (ACPR)

- Code monétaire et financier : articles L312-1-1 à L312-1-8

Relations entre les banques et leurs clients - Code monétaire et financier : article R131-15 à D131-25

Frais pour chèque rejeté - Code monétaire et financier : article R312-4-3

Critères d’appréciation de la situation de fragilité financière d’un client - Code monétaire et financier : articles D133-5 et D133-6

Frais pour ordre de virement ou de prélèvement rejeté - Code monétaire et financier : articles R312-1 à R312-4-4

Frais pour dépassement de découvert autorisé