- Ma ville

- Mon quotidien

- Mes activités

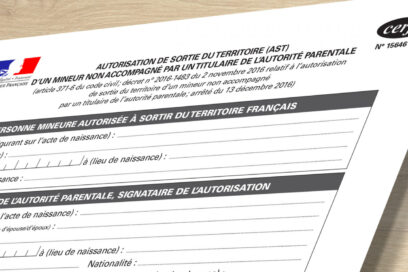

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Comment renégocier ou obtenir le rachat de son crédit immobilier ?

Vous pouvez renégocier votre crédit immobilier avec votre banque pour obtenir des conditions d’emprunt plus favorables, lorsque les taux d’intérêts baissent.

Si vous décidez de renégocier votre crédit auprès d’un autre organisme financier, on parle alors de rachat de crédit immobilier .

Crédit immobilier

soit par des mensualités d’emprunt moins élevées (la somme à rembourser chaque mois est plus faible),

soit par une durée de remboursement plus courte (le nombre de remboursements à faire est plus faible).

La banque peut vous demander des frais de d’avenant au contrat en contrepartie de l’étude de votre demande et du montage du crédit.

Lorsque votre crédit est garanti par une hypothèque, le résultat de la renégociation (modification du taux d’intérêt ou de la durée de remboursement du prêt) doit être inscrit au service de publicité foncière par votre notaire.

Vous pouvez renégocier votre prêt immobilier avec la banque qui vous l’a accordé.

Si la banque accepte votre demande, vous pourrez obtenir de meilleures conditions d’emprunt avec un taux d’intérêt plus faible qu’à l’origine.

Cela peut se traduire

Cette modification du contrat doit être mentionnée dans un avenant au contrat de prêt initial.

Mais renégocier votre prêt immobilier peut entraîner des frais :

Un échéancier des amortissements détaillant pour chaque échéance le capital restant dû en cas de remboursement anticipé

Le taux annuel effectif global (TAEG) et le coût du crédit sur la base des seuls frais et échéances à venir

Un échéancier détaillant pour chaque échéance le capital restant dû en cas de remboursement anticipé

Le taux annuel effectif global (TAEG) et le coût du crédit, calculés sur la base des seuls frais et échéances à venir jusqu’à la date de révision du taux d’intérêt

Les conditions et modes de variation du taux d’intérêt

Le contenu de l’avenant dépend de la nature du prêt immobilier.

L’avenant comprend :

L’avenant comprend :

Soit par lettre, le cachet de la poste faisant foi.

Soit par tout autre moyen. Ce moyen doit convenu entre vous et la banque. Il doit permettre de rendre certaine la date de votre acceptation.

La banque doit vous adresser l’avenant :

Quel que soit le type de prêt que vous souhaitez souscrire, vous disposez d’un délai de réflexion incompressible de 10 jours, à partir de la réception de l’avenant pour l’accepter ou le refuser.

Pour accepter l’avenant, vous devez le signer, puis l’adresser à votre banque après le délai de 10 jours.

Pour le refuser, il vous suffit de ne pas l’adresser à la banque.

Vous pouvez faire racheter votre crédit par un nouvel organisme financier (banque ou société de financement), différent du prêteur initial.

Vous devrez signer un nouveau contrat de prêt.

En général, vous devrez payer les frais suivants :

Indemnités de remboursement anticipé (pénalités) pour l’emprunt d’origine. Si cet emprunt était garanti par une hypothèque, vous pouvez devoir payer des frais de mainlevée d’hypothèque.

Frais de dossiers et des frais de garantie (généralement, caution bancaire ou hypothèque) pour l’ouverture du nouveau prêt

- Que savoir si vous souhaitez renégocier le taux de votre crédit immobilier ?

Source : Autorité de contrôle prudentiel et de résolution (ACPR) - Rachat de crédit immobilier : calculez son coût

Source : Institut national de la consommation (INC)

Comment faire si…

- Code de la consommation : articles L313-24 à L313-39

Renégociation du prêt (article L313-39)