- Ma ville

- Mon quotidien

- Mes activités

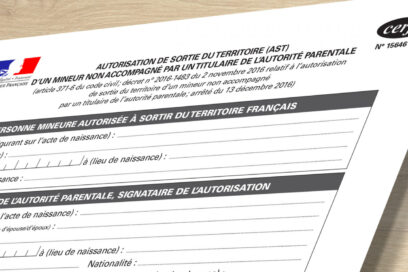

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Paiement des droits de succession

Vous bénéficiez d’un héritage et vous vous demandez quand et comment payer les droits de succession ? L’impôt est à régler au moment de la déclaration de succession. Mais vous pouvez demander des délais de paiement sous conditions. Nous vous indiquons les informations à connaître.

Vous devez payer les droits de succession si vous êtes héritier ou légataire du défunt, sauf si vous êtes exonéré.

Les héritiers sont solidaires du paiement des droits. Cela signifie que les services fiscaux peuvent réclamer la totalité des droits dus par l’ensemble des héritiers à un seul d’entre eux. Dans ce cas, l’héritier qui paie les droits peut par la suite se retourner contre les autres héritiers.

Toutefois, cela ne vous concerne pas si vous êtes exonéré de droits de succession.

Si vous êtes légataire, les services fiscaux peuvent vous demander uniquement les droits dus sur votre part de la succession.

Vous devez payer les droits de succession au moment du dépôt de la déclaration de succession.

Vous pouvez demander un délai dans certaines situations.

Paiement fractionné

Paiement différé

Offrir des garanties

Verser des intérêts

La succession comporte des biens en nue-propriété

Le conjoint survivant a opté pour le droit viager d’habitation et d’usage

La succession donne lieu à l’attribution préférentielle d’une exploitation agricole

6 mois après la réunion de l’usufruit à la nue-propriété (par exemple en cas de décès de l’usufruitier)

En cas de vente de la nue-propriété ou du bien

Vous pouvez demander des délais de paiement.

Les 2 systèmes suivants existent :

Pour en bénéficier, vous devrez remplir les 2 obligations suivantes :

Paiement fractionné

Le paiement fractionné des droits permet de les acquitter en plusieurs versements d’un même montant.

Ces versements se font sur une période maximale d’un an après l’expiration du délai imparti pour souscrire la déclaration de succession. Le nombre de versements est limité à 3.

La période maximale est portée à 3 ans si la succession comporte au moins 50 % de biens non liquides (par exemple, immeubles, objets d’arts, valeurs mobilières non cotées). Le nombre de versements est limité à 7.

Dans certaines situations, vous pouvez différer le paiement des droits de succession.

C’est possible notamment dans les cas suivants :

Le paiement différé s’applique uniquement aux droits de succession dus pour les biens concernés.

Le report d’imposition cesse notamment dans les cas suivants :

Demande et garanties

Si vous souhaitez bénéficier d’un paiement différé ou fractionné, vous devez déposer une demande auprès des services fiscaux.

Vous devez faire la demande par lettre jointe à votre déclaration de succession.

En pratique, les démarches sont effectuées avec le concours du notaire chargé de la succession.

Les services fiscaux doivent vous répondre dans les 2 mois (à compter de la réception de votre demande).

En cas d’accord, vous devrez présenter vos garanties dans un délai de 4 mois.

La garantie peut être une hypothèque sur un bien immobilier, par exemple.

Pour bénéficier d’un paiement différé ou fractionné, vous devrez aussi payer des intérêts.

Le taux est indiqué dans l’autorisation de paiement fractionné ou différé.

Espèces (jusqu’à 300 € )

Chèque

Carte bancaire

Virement

Valeurs du Trésor sous certaines conditions

Œuvres d’art

Livres ou objets de collection ayant un intérêt exceptionnel

Immeubles situés en zones d’intervention du Conservatoire de l’espace littoral et des rivages lacustres

Bois, forêts ou espaces naturels pouvant être incorporés au domaine forestier de l’État

Vous pouvez payer les droits de succession par les moyens suivants :

Le paiement peut aussi s’effectuer par un don à l’État.

En savoir plus sur les conditions du don à l’État

Le don à l’État nécessite une autorisation ministérielle.

Il est possible si les droits à payer atteignent au moins 10 000 € .

Il peut s’agir notamment des biens suivants :

Intérêt de retard ( 0,20 % par mois, soit 2,4 % par an)

Majoration (de 10 % à 80 % , selon la situation)

Les pénalités suivantes sont appliquées :

Droits de succession et de donation

- Comment payer les droits de succession ?

Source : Ministère chargé des finances

- Pour s’informer, déposer la déclaration et payer les droits de succession si le défunt résidait à l’étranger :

Service des impôts des particuliers non résidentsPar téléphone

+33 (0) 1 72 95 20 42

Du lundi au vendredi de 9h à 16h

Par messagerie

Via votre messagerie sécurisée sur votre compte personnel

Par courrier

10 rue du Centre

TSA 10010

93465 Noisy-Le-Grand Cedex

- Pour s’informer, déposer la déclaration et payer les droits de succession si le défunt résidait en France :

Service en charge des impôts (trésorerie, service des impôts…)

- Si vous faites appel à un notaire pour le règlement de la succession :

Notaire

- Code général des impôts : articles 1715 à 1716A

Paiement en valeurs du Trésor ou en créances sur l’État - Code général des impôts : article 1716 bis

Paiement par don à l’État - Code général des impôts, annexe 3 : articles 396 à 397

Paiement fractionné (article 396) et différé (article 397) - Code général des impôts, annexe 3 : article 397 A

Paiement différé en cas de transmission d’entreprises - Code général des impôts, annexe 3 : articles 398 à 404

Crédit de paiement : offre de garanties (articles 399 et 400), versement d’intérêts (article 401) - Code général des impôts, annexe 3 : articles 404 A et 404 B

Délais de versements des droits en cas de paiement fractionné (article 404 A) ou différé (article 404 B) - Décret n° 2023-1324 du 28 décembre 2023 relatif au paiement fractionné ou différé des droits d’enregistrement ou de la taxe de publicité foncière

- Bofip-Impôts n°BOI-REC-PART-20-10 relatif au paiement des droits de succession et de l’impôt de solidarité sur la fortune

- Bofip-Impôts n°BOI-ENR-DG-50-20-30 relatif aux exceptions au paiement immédiat des droits