- Ma ville

- Mon quotidien

- Mes activités

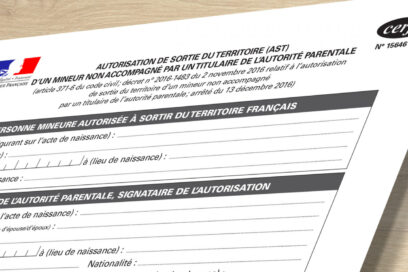

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Quand faut-il payer un supplément d’impôt sur le revenu ?

L’impôt sur le revenu est prélevé à la source. La déclaration de revenus permet de calculer le montant définitif de l’impôt dû. S’il ne correspond pas à l’impôt payé, vous devez soit payer un complément, soit être remboursé en cas de trop-perçu. Nous vous indiquons les informations à connaître.

Votre déclaration de revenus (faite au printemps) permet de calculer le montant définitif de l’impôt dû au titre de vos revenus de l’année précédente.

Par exemple, votre déclaration faite au printemps 2024 permet de calculer l’impôt dû pour l’année 2023.

Si l’impôt calculé à partir de la déclaration correspond aux prélèvements à la source effectués l’année précédente, votre impôt est réglé. Vous n’avez aucune démarche à faire.

Vos revenus ont augmenté et vous n’avez pas demandé à changer votre taux de prélèvement

Vous avez touché un acompte de réductions ou crédits d’impôt trop élevé

Jusqu’à 300 € : en 1 fois en septembre

Plus de 300 € : en 4 fois de septembre à décembre

Si l’impôt calculé à partir de votre déclaration est plus élevé que le total des prélèvements réalisés l’année précédente, il vous reste un complément d’impôt à payer.

Plusieurs raisons peuvent expliquer cet écart, notamment les suivantes :

Le complément (solde) d’impôt à payer est indiqué sur votre avis d’impôt.

Le complément d’impôt est prélevé sur votre compte bancaire de l’une des façons suivantes :

En plus du complément d’impôt, vous continuez à payer votre prélèvement à la source pour l’année en cours.

Par exemple, vous payez le complément d’impôt dû pour 2023 et le prélèvement à la source dû pour vos revenus de 2024.

Si vous avez des difficultés pour payer le complément d’impôt, vous pouvez demander un délai de paiement.

Vidéo – Prélèvement à la source : pourquoi ai-je un solde à payer ?

Vos revenus ont baissé et vous n’avez pas demandé à changer votre taux de prélèvement

Vous avez droit à davantage de réductions ou crédits d’impôt que l’année précédente

Si l’impôt calculé à partir de votre déclaration est inférieur au total des prélèvements réalisés l’année précédente, vous avez payé trop d’impôt sur le revenu.

Les services fiscaux doivent vous rembourser le trop-perçu.

Plusieurs raisons peuvent expliquer cet écart, notamment les suivantes :

Le trop-perçu à vous rembourser est indiqué sur votre avis d’impôt.

Le remboursement est viré sur votre compte bancaire au courant de l’été.

Par exemple, si vous avez versé trop d’impôt pour l’année 2023, le trop-perçu vous est remboursé au cours de l’été 2024.

Impôt sur le revenu : calcul et paiement

- Impôt sur le revenu : remboursement ou solde à payer, qui est concerné ?

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôts : accéder à votre espace Particulier

Téléservice