- Ma ville

- Mon quotidien

- Mes activités

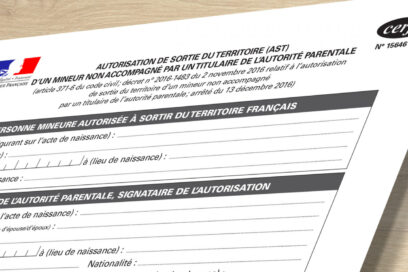

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Impôt sur le revenu – Quotient familial d’une personne seule

Vous vivez seul sans personne à charge ? Votre quotient familial est de 1 part. Vous pouvez parfois bénéficier d’une demi-part supplémentaire. Les règles diffèrent selon que vous êtes célibataire ou divorcé/séparé. Nous vous indiquons les informations à connaître.

Impôt sur le revenu : déclaration et revenus à déclarer

Vous avez droit à 1 part de quotient familial.

Cependant, dans certaines situations, vous pouvez bénéficier d’une majoration de part :

Vous bénéficiez d’une demi-part supplémentaire si vous remplissez les 3 conditions suivantes :

Vous viviez seul au 1er janvier 2023 sans aucune personne à charge.

-

Vous êtes dans l’une des 3 situations suivantes :

Vous avez un enfant (ou plusieurs) majeur non rattaché à votre foyer fiscal (ou mineur faisant l’objet d’une imposition personnelle).

Vous avez adopté un enfant qui n’est pas décédé avant d’avoir atteint l’âge de 16 ans. En cas d’adoption après l’âge de 10 ans, vous devez l’avoir compté à charge comme enfant recueilli depuis l’âge de 10 ans.

Vous avez eu un enfant (ou plusieurs) décédé après l’âge de 16 ans ou par suite de faits de guerre.

Vous avez eu la charge exclusive ou principale de cet enfant (ou de plusieurs) pendant au moins 5 années au cours desquelles vous viviez seul.

L’avantage fiscal est limité à 1 050 € pour la demi-part supplémentaire accordée.

Vous avez droit à une majoration d’une part pour chaque personne invalide à charge.

La personne concernée doit vivre sous votre toit.

Elle doit avoir la carte mobilité inclusion portant la mention “invalidité”.

Puisque vous vivez seul, vous bénéficiez également d’une demi-part supplémentaire.

Vous bénéficiez d’une demi-part supplémentaire si vous êtes dans l’une des 2 situations suivantes :

Vous avez une carte mobilité inclusion portant la mention “invalidité”

Vous touchez une pension (militaire ou pour accident de travail) pour une invalidité d’au moins 40 %

Lorsque le plafond de 1 759 € est atteint pour la demi-part supplémentaire accordée, une réduction complémentaire de 1 753 € est appliquée.

L’avantage fiscal est donc limité à 3 512 € .

Vous bénéficiez d’une demi-part supplémentaire si vous remplissez les 2 conditions suivantes :

Vous êtes âgé de plus de 74 ans au 31 décembre 2023

Vous avez la carte du combattant ou touchez une pension militaire d’invalidité ou de victime de guerre

Lorsque le plafond de 1 759 € est atteint pour la demi-part supplémentaire accordée, une réduction complémentaire de 1 753 € est appliquée.

L’avantage fiscal est donc limité à 3 512 € .

Vous avez droit à 1 part de quotient familial.

Dans certaines situations, vous pouvez bénéficier d’une majoration de part :

Vous bénéficiez d’une demi-part supplémentaire si vous remplissez les 3 conditions suivantes :

Vous viviez seul au 1er janvier 2023 sans aucune personne à charge.

-

Vous êtes dans l’une des 3 situations suivantes :

Vous avez un enfant (ou plusieurs) majeur non rattaché à votre foyer fiscal (ou mineur faisant l’objet d’une imposition personnelle).

Vous avez adopté un enfant qui n’est pas décédé avant d’avoir atteint l’âge de 16 ans. En cas d’adoption après l’âge de 10 ans, vous devez l’avoir compté à charge comme enfant recueilli depuis l’âge de 10 ans.

Vous avez eu un enfant (ou plusieurs) décédé après l’âge de 16 ans ou par suite de faits de guerre.

Vous avez eu la charge exclusive ou principale de cet enfant (ou de plusieurs) pendant au moins 5 années au cours desquelles vous viviez seul.

L’avantage fiscal est limité à 1 050 € pour la demi-part supplémentaire accordée.

Vous avez droit à une majoration d’une part pour chaque personne invalide à charge.

La personne concernée doit vivre sous votre toit.

Elle doit avoir la carte mobilité inclusion portant la mention “invalidité”.

Puisque vous vivez seul, vous bénéficiez également d’une demi-part supplémentaire.

Vous bénéficiez d’une demi-part supplémentaire si vous êtes dans l’une des 2 situations suivantes :

Vous avez une carte mobilité inclusion portant la mention “invalidité”

Vous touchez une pension (militaire ou pour accident de travail) pour une invalidité d’au moins 40 %

Lorsque le plafond de 1 759 € est atteint pour la demi-part supplémentaire accordée, une réduction complémentaire de 1 753 € est appliquée.

L’avantage fiscal est donc limité à 3 512 € .

Vous bénéficiez d’une demi-part supplémentaire si vous remplissez les 2 conditions suivantes :

Vous êtes âgé de plus de 74 ans au 31 décembre 2023

Vous avez la carte du combattant ou une pension militaire d’invalidité ou de victime de guerre

Lorsque le plafond de 1 759 € est atteint pour la demi-part supplémentaire accordée, une réduction complémentaire de 1 753 € est appliquée.

L’avantage fiscal est donc limité à 3 512 € .

- Impôt sur le revenu : déclaration et revenus à déclarer

- Impôt sur le revenu – Quotient familial d’un parent isolé

- Impôt sur le revenu – Quotient familial d’une personne veuve

- Impôt sur le revenu – Quotient familial d’une personne en concubinage

- Quotient familial d’un couple marié ou pacsé

- Impôt sur le revenu – Déclaration de revenus annuelle

- Impôt sur le revenu – Déclarer un changement de situation familiale

- Impôt sur le revenu – Enfant mineur à charge

- Impôt sur le revenu – Enfant majeur

- Impôt sur le revenu – Enfant handicapé à charge

- Impôt sur le revenu – Personne invalide à charge

- Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôt sur le revenu : déclaration et revenus à déclarer

- Impôt sur le revenu – Quotient familial d’un parent isolé

- Impôt sur le revenu – Quotient familial d’une personne veuve

- Impôt sur le revenu – Quotient familial d’une personne en concubinage

- Quotient familial d’un couple marié ou pacsé

- Impôt sur le revenu – Déclaration de revenus annuelle

- Impôt sur le revenu – Déclarer un changement de situation familiale

- Impôt sur le revenu – Enfant mineur à charge

- Impôt sur le revenu – Enfant majeur

- Impôt sur le revenu – Enfant handicapé à charge

- Impôt sur le revenu – Personne invalide à charge

- Code général des impôts : articles 193 à 199

Quotient familial (article 194), situations ouvrant droit à une augmentation de parts de quotient familial (article 195 à 196 B), plafonnement des effets du quotient familial (article 197) - Bofip-Impôts n°BOI-IR-LIQ-10-20 relatif au calcul du quotient familial

- Bofip-Impôts n°BOI-IR-LIQ-10-20-20 relatif aux majorations du quotient familial

- Bofip-Impôts n°BOI-IR-LIQ-20-20-20 relatif au plafonnement des effets du quotient familial

Exemple d’application du mécanisme du plafonnement - Bofip-Impôts n°BOI-IR-LIQ-10-10 relatif à la prise en compte de la situation et des charges de famille pour l’impôt sur le revenu