- Ma ville

- Mon quotidien

- Mes activités

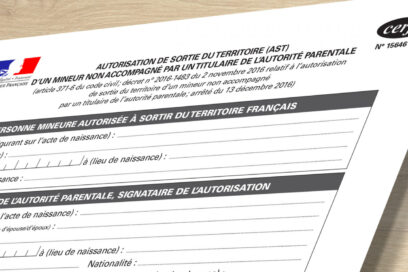

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Contrat d’assurance-vie : fonctionnement

En souscrivant un contrat d’assurance-vie, vous vous engagez à verser des cotisations pour constituer une épargne. L’assureur doit faire fructifier votre argent pour pouvoir verser un capital ou une rente au bénéficiaire du contrat (vous ou une autre personne). Le mode de calcul des intérêts varie en fonction du support utilisé pour faire fructifier l’épargne : euros, unités de compte ou multi-supports. En cas de besoin, vous pouvez retirer de l’argent avant la fin du contrat.

Depuis le 1er juin 2022, les banques, compagnies d’assurance et institutions financières qui commercialisent des contrats d’assurance-vie doivent afficher les frais de gestion sur leur site internet. La présentation doit se faire sous la forme d’un tableau standard qui regroupe les frais par catégorie.

soit résilier le contrat à défaut ou insuffisance de valeur de rachat,

soit maintenir le contrat avec des garanties réduites. Toutefois, cette option n’est possible qu’après 2 années de versements de primes ou si vous avez déjà versé au moins 15 % des primes.

Si vous avez souscrit un contrat d’assurance vie, vous êtes obligé de payer les cotisations, qui sont aussi appelées primes.

Vous pouvez verser les primes de 3 façons.

Primes périodiques fixes

Le montant et la périodicité des cotisations sont fixés dans le contrat.

En cas de non paiement des primes dans les 10 jours suivant la date d’échéance, l’assureur vous adresse une lettre recommandée avec AR .

Si vous ne payez pas dans les 40 jours qui suivent l’envoi de cette lettre, l’assureur peut :

Primes à versements libres

Vous effectuez des versements en fonction de vos capacités d’épargne.

Le contrat fixe un montant minimal des primes versées.

Prime unique

Un seul versement est effectué lors de la souscription du contrat.

Frais de dossier. Ces frais sont fixes et payés lors de la souscription.

Frais d’entrée. Ces frais sont prélevés à chaque versement que vous effectuez sur le contrat, à la souscription et en cours de contrat. Ils sont forfaitaires ou proportionnels au montant du versement.

Frais de gestion. Ces frais sont prélevés pendant toute la durée du contrat.

Frais d’arbitrage. Ces frais sont prélevés sur le montant des sommes transférées d’une unité de compte à l’autre. Ils sont forfaitaires ou proportionnels aux sommes transférées.

La compagnie d’assurance peut vous facturer des frais lors de la souscription et durant la vie du contrat.

Ces frais sont déduits de la valeur des fonds investis sur le contrat.

Il y a 4 types de frais :

Le taux de rémunération dépend du contrat que vous choisissez : contrat en euros, contrat en unités de compte, ou contrat multi-supports.

Contrat en euros

Les fonds que vous versez restent valorisés en euro dans le contrat, comme sur un compte épargne bancaire.

Ces fonds sont garantis, c’est-à dire que vous ne pouvez pas subir des pertes.

L’assureur ajoute à vos cotisations les intérêts prévus par le contrat.

Contrat en unités de compte

Les fonds que vous versez ne sont pas valorisés en euros dans le contrat, mais en unités de compte.

Ils peuvent prendre la forme d’actions, d’obligations, de parts d’ OPCVM , des parts de FIA ouverts à des investisseurs professionnels, etc.

La valeur des fonds investis varie en fonction de l’évolution des marchés boursiers ou immobiliers de référence.

Les fonds ne sont donc pas garantis, seul le nombre d’unités de compte est garanti.

Le contrat vie-génération est un contrat en unités de compte spécifique. Le capital doit être investi à 33 % au moins dans les secteurs jugés particulièrement utiles au développement de l’économie (petites et moyennes entreprises, économie sociale et solidaire, etc.).

Contrat multi-supports

Il comporte à la fois des placements libellés en euros et des placements libellés en unités de compte.

Cas particulier du contrat euro-croissance

Le contrat euro-croissance peut être un contrat monosupport (le fonds euro-croissance seul) ou multisupports (le fonds euro-croissance cohabite avec un fonds euros et des unités de compte).

Le capital investi est garanti au bout de 8 ans de détention au minimum.

Le capital peut être exprimé en euros et en parts de provisions de diversification, ou uniquement en parts de provisions de diversification pendant la durée du contrat.

Si le bénéficiaire a accepté sa désignation selon la procédure obligatoire, vous ne pouvez pas racheter le contrat, sauf s’il donne son accord par écrit.

Si le bénéficiaire a accepté sa désignation de manière informelle, vous pouvez racheter le contrat.

Si, au moment de la conclusion du contrat, vous avez signé une clause de renonciation à votre droit de rachat, vous ne pouvez plus effectuer de rachat sans l’accord du bénéficiaire.

Si vous n’avez pas renoncé à votre droit de rachat, vous pouvez effectuer des rachats de votre contrat sans l’accord du bénéficiaire.

Si vous avez besoin de retirer les capitaux accumulés avant la fin du contrat, vous pouvez demander à l’assureur un rachat ou une avance.

Le contrat détermine la valeur de rachat.

L’assureur vous en tient informé annuellement.

Rachat

Le rachat est un retrait de l’épargne accumulée sur le contrat d’assurance. Il peut être partiel ou total.

Le rachat partiel est le retrait d’une partie de l’épargne.

En cas de demande de rachat partiel, une partie de la somme due vous est versée, l’autre partie restant investie sur le contrat.

Vous devez faire la demande par écrit à la compagnie d’assurance.

Un modèle de document est disponible :

Le rachat total est le retrait de la totalité de l’épargne.

En cas de demande de rachat total, l’intégralité de la somme au contrat vous est versée.

Ce rachat a pour conséquence la résiliation du contrat.

Vous devez faire la demande par écrit à la compagnie d’assurance.

Un modèle de document est disponible :

L’avance est un prêt que l’assureur vous octroie sans que vous touchiez à l’argent épargné sur votre assurance vie.

Vous devez payer des intérêts à l’assureur au taux prévu au contrat.

Vous devez faire la demande par écrit à la compagnie d’assurance.

Un modèle de document est disponible :

Conditions du rachat

Si le bénéficiaire du contrat a été informé de sa désignation, et qu’il l’a acceptée, cela a des conséquences sur les possibilités de rachat du souscripteur.

Les règles varient selon la date et la forme de l’acceptation.

Il y a 2 possibilités :

Il y a 2 possibilités :

Le rachat fait l’objet d’un paiement en espèces, sauf si vous optez pour la remise de titres ou de parts sociales négociables sur un marché réglementé.

Cette option peut aussi être exercée par le souscripteur et par le bénéficiaire du contrat.

Vous pouvez aussi opter pour la remise de parts sociales non négociables sur un marché réglementé et de parts ou actions de fonds d’investissement alternatif. Cette option est irrévocable et doit se faire avec l’accord de l’assureur,

Les revenus tirés d’un contrat d’assurance vie ont des régimes fiscaux différents, en fonction de la durée du contrat et de la période des versements.

Le contrat d’assurance vie peut se terminer avant l’échéance, en cas de résiliation pour non paiement (contrats à primes périodiques fixes), en cas de rachat total ou en cas de transfert.

Hormis ces cas, le contrat se termine à la date d’échéance prévue, si l’assuré est en vie à ce moment, ou à la date de son décès.

Dans ce dernier cas, le capital est versé au bénéficiaire du contrat.

L’assureur vous verse, à la date prévue au contrat, un capital ou une rente.

Le décès de l’assuré entraîne le versement du capital ou d’une rente au bénéficiaire désigné.

Si le capital n’est pas versé rapidement, le contrat continue de produire des intérêts.

Vous pouvez transférer l’épargne de votre contrat d’assurance vie en euro sur un contrat en unités de compte ou sur un fonds multi-supports (euro-croissance), tout en conservant l’ancienneté du contrat.

Mais il faut que le nouveau contrat soit souscrit auprès de la même compagnie d’assurances.

Si, dans les 6 mois qui précèdent le transfert du contrat, une partie de l’épargne a été convertie en unités de compte, cette part ne bénéficiera pas du maintien de l’ancienneté.

Vous pouvez transférez l’épargne de votre contrat d’assurance vie sur un plan d’épargne retraite individuel. Ce transfert met fin au contrat.

Assurance vie

- Assurance-vie : comment savoir si on est bénéficiaire d’un assuré décédé ?

- Dans quels cas le décès de l’assuré n’entraîne-t-il pas le versement de l’assurance-vie ?

- Peut-on modifier la clause bénéficiaire d’un contrat d’assurance vie ?

- Impôt sur le revenu – Comment sont imposés les revenus d’un contrat d’assurance-vie ?

- Assurance décès : que faut-il déclarer dans un questionnaire médical ?

- Qu’est-ce que l’intérêt légal ?

- Assurance vie et assurance décès : comment les distinguer ?

- La fin du contrat d’assurance vie

Source : Autorité de contrôle prudentiel et de résolution (ACPR) - Contrats Euro-croissance et Vie génération

Source : Institut pour l’éducation financière du public (IEFP) - Contrat d’assurance vie : les fondamentaux

Source : Institut national de la consommation (INC)

- Pour s’informer de l’existence d’un contrat d’assurance-vie souscrit à son profit :

Association pour la gestion des informations sur le risque en assurance (Agira)Organise la recherche de contrats d’assurance vie non réclamés en cas de décès du souscripteur.

Par courrier

1, rue Jules Lefebvre

75431 Paris Cedex 09

- Pour s’informer :

Assurance Banque Épargne Info Service

- Pour s’informer :

Intermédiaire ou conseiller en investissement / financement

- Demander le rachat de son contrat d’assurance-vie

Modèle de document

- Demander des informations pour obtenir une avance sur son contrat d’assurance-vie

Modèle de document

- Savoir si vous êtes bénéficiaire d’une assurance-vie

Modèle de document

- Demander à transformer un contrat d’assurance-vie en euros en contrat multi-supports

Modèle de document

- Code des assurances : articles L114-1 à L114-3

Prescription (article L114-1) - Code des assurances : articles L132-1 à L132-27-2

Bénéficiaires (articles L132-8), recherche des bénéficiaires (L132-9-2), versement du capital au bénéficiaire désigné (L132-23-1) - Code des assurances : articles A132-1 à A132-9-6

Information du souscripteur et tarification