- Ma ville

- Mon quotidien

- Mes activités

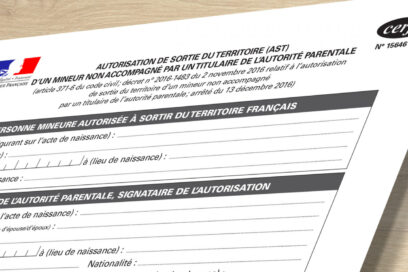

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Quels sont les droits à payer sur une donation selon le lien avec le donateur ?

Quand vous recevez une donation d’un proche, vous devez verser à l’administration fiscale un impôt appelé droits de donation .

Vous pouvez bénéficier, selon les cas, d’un ou plusieurs abattements.

L’abattement concerne les donations consenties par un même donateur à un même donataire sur une période de 15 ans.

Les droits de donation sont calculés sur le montant de la donation qui reste après déduction de l’abattement.

Les tarifs des droits de donation dépendent du lien de parenté entre le bénéficiaire de la donation et le donateur .

Vous devez déduire de la somme un abattement de 80 724 € .

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 15 932 € |

10 % |

De 15 933 € à 31 865 € |

15 % |

De 31 866 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Vous devez déduire de la somme un abattement de 100 000 € .

L’abattement ne s’applique pas à l’enfant adopté par adoption simple, sauf cas particuliers. Il s’applique, par exemple, s’il s’agit de l’enfant issu du 1er mariage de l’époux ou épouse.

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Vous devez déduire de la somme un abattement de 31 865 € .

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Vous devez déduire de la somme un abattement de 5 310 € .

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Vous devez déduire de la somme un abattement de 15 932 € .

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 24 430 € |

35 % |

Plus de 24 430 € |

45 % |

Vous devez déduire de la somme un abattement de 7 967 € .

Le barème sur le montant restant est de 55 % .

Vous n’avez droit à aucun abattement.

Barème :

Situation où les montants sont taxables après abattement |

Barème d’imposition |

|---|---|

Donation entre parents jusqu’au 4e degré inclus |

55 % |

Donation entre parents au-delà du 4e degré ou entre personnes non parentes |

60 % |

Droits de succession et de donation

- Pour obtenir des informations sur les droits à régler :

Service en charge des impôts (trésorerie, service des impôts…)

- Pour obtenir des informations sur la procédure :

Notaire

- Estimer le montant des droits de succession

Simulateur

- Code général des impôts : articles 779 à 787 C

Montants des abattements (article 779), donation antérieure (article 784), tarif applicable en cas d’adoption simple (article 786) - Code général des impôts : articles 777 à 778 bis

Tarifs des droits de donation - Code général des impôts : articles 790 à 791 ter

Abattements pour les donations entre époux (article 790 E), entre partenaires de Pacs (article 790 F), aux petits-enfants (article 790 B), aux arrière-petits-enfants (article 790 D) : plafond d’exonération des dons au profit d’un descendant (article 790 G) - Bofip-Impôts n°BOI-ENR-DMTG-20-30-20-20 relatif aux abattements communs aux donations et aux successions et applicables uniquement aux donations

- Bofip Impôts n°BOI-ENR-DMTG-10-50-80 relatif aux cas particuliers pour les tarifs des droits de mutation