- Ma ville

- Mon quotidien

- Mes activités

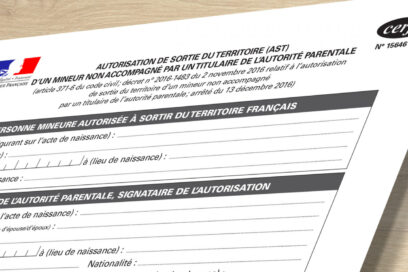

Ce document est un formulaire officiel établi et signé par l’un des parents ou par le responsable légal de l’enfant. Afin de valider cette autorisation, le formulaire doit obligatoirement être accompagné d’une photocopie de la pièce d’identité du parent ou du tuteur qui a signé.

Il est important de noter que le formulaire d’AST ne nécessite aucune validation supplémentaire de la part des autorités administratives. Il n’est donc pas nécessaire de faire authentifier la signature ni de se déplacer à la mairie, à la préfecture ou au commissariat pour légaliser le document. L’ensemble de la démarche peut être réalisée à distance : le formulaire est disponible en ligne et doit simplement être téléchargé et rempli.

Lors d’un voyage à l’étranger, le mineur devra présenter ce formulaire d’AST aux autorités compétentes, notamment aux garde-frontières, lors du contrôle à la frontière.

Plan d’épargne pour la retraite collectif (Perco)

Le plan d’épargne pour la retraite collectif (Perco) est un produit d’épargne d’entreprise. De nouveaux plans d’épargne retraite (PER) sont disponibles depuis le 1er octobre 2019, et votre Perco peut être transformé en PER d’entreprise collectif. Depuis le 1er octobre 2020, le Perco ne peut plus être mis en place dans les entreprises. Si vous avez déjà un Perco, vous pourrez néanmoins continuer à y effectuer des versements ou transférer son épargne vers un nouveau PER.

Toutes les entreprises peuvent proposer un Perco à leurs salariés, même si elles n’ont pas mis en place un PEE.

Si votre entreprise propose un Perco , il est ouvert à tous les salariés. Toutefois, une condition d’ancienneté peut être exigée (3 mois maximum).

Le règlement du plan peut prévoir l’adhésion automatique des salariés. Dans ce cas, vous devez être informé de votre adhésion, dans les conditions prévues par le règlement. Vous avez alors 15 jours pour faire savoir que vous refusez d’adhérer au plan.

Au moment de votre départ en retraite ou en préretraite, si vous avez déjà effectué des versements sur un Perco , vous pouvez continuer à le faire tant que vous n’avez pas demandé le déblocage de vos droits.

Si vous démissionnez ou que vous êtes licencié, vous pouvez continuer à effectuer des versements sur votre Perco s’il n’en n’existe pas chez votre nouvel employeur. Mais vous ne pourrez plus bénéficier des abondements de votre ancien employeur. De plus, les frais liés à la gestion de ces versements vous seront facturés, dans la limite d’un plafond.

Lors de votre embauche, l’employeur doit vous donner un livret d’épargne salariale indiquant les dispositifs mis en place dans l’entreprise.

Si l’entreprise a mis en place un Perco , elle doit vous remettre un règlement qui vous informe de l’existence du plan et de son contenu.

Au moins une fois par an, l’entreprise doit vous remettre un relevé de situation. Ce relevé doit indiquer votre choix d’affectation de l’épargne Perco et l’estimation de sa valeur au 31 décembre de l’année précédente. Il doit aussi faire apparaître les versements et les retraits effectués durant la période précédente.

Lorsque vous quittez l’entreprise, vous devez recevoir un état récapitulatif de l’ensemble des sommes et des valeurs mobilières épargnées ou transférées. Si vous souhaitez continuer à bénéficier du plan, vous devrez payer des frais de tenue de compte-conservation. L’entreprise peut aussi décider de prendre en charge ces frais. L’état récapitulatif qui vous est remis lors de votre départ doit préciser si les frais sont pris en charge par l’entreprise ou par prélèvement sur vos avoirs.

Sommes issues de l’intéressement

Sommes issues de la participation

Sommes issues du transfert d’autres plans d’épargne salariale

Droits inscrits sur un compte épargne temps (CET)

En l’absence de CET, sommes correspondant à des jours de repos non pris, dans la limite de 10 par an

Versements volontaires d’espèces

Versements du salarié

Les versements du salarié sur le Perco sont facultatifs, sauf si le règlement de l’entreprise prévoit un versement minimum annuel. Dans ce cas, le versement minimum annuel ne doit pas dépasser la somme de 160 € .

Pour alimenter votre Perco, vous pouvez utiliser les sommes ou droits suivants :

Les versements volontaires sont plafonnés à maximum 25 % de la rémunération annuelle brute.

Le Perco peut être alimenté par des versements complémentaires de l’entreprise, appelés abondements . L’abondement ne peut pas dépasser 3 fois le montant que vous avez vous-même versé, ni être supérieur à 7 419 € .

De plus, si le règlement du Perco le prévoit, l’entreprise peut effectuer un versement initial et des versements périodiques.

Le montant total de ces versements périodiques ne peut pas dépasser 928 € par an.

Le Perco doit vous proposer au moins 3 supports d’investissement présentant des orientations de gestion différentes.

Vous devez de plus avoir la possibilité de choisir un placement permettant de réduire progressivement les risques financiers. Sauf choix contraire de votre part, les sommes versées dans le Perco sont automatiquement placées de cette manière.

Par ailleurs, le règlement du Perco doit prévoir une aide à la décision pour vous accompagner dans la prise de décision.

Les sommes collectées dans le cadre du Perco peuvent être investies dans des FCPE qui détiennent des titres non cotés ou des titres de l’entreprise créatrice du Perco , dans la limite de 10 % .

Décès (vous ou votre époux ou partenaire de Pacs)

Invalidité (vous ou votre époux ou partenaire de Pacs, vos enfants)

Surendettement du salarié

Acquisition de la résidence principale

Remise en état de la résidence principale suite à une catastrophe naturelle

Expiration des droits du salarié à l’assurance chômage

Durée de blocage des sommes

Les sommes versées sur le Perco sont bloquées jusqu’au départ à la retraite.

Toutefois, vous pouvez demander le déblocage anticipé des sommes dans les cas suivants :

Aucun délai n’est exigé pour la demande de déblocage anticipée. Il y a une exception pour l’achat ou la remise en état de la résidence principale, pour lesquels le délai est de 6 mois.

Vous avez droit au versement des sommes à partir de votre départ à la retraite.

La délivrance des sommes s’effectue en général sous forme de rente viagère acquise à titre onéreux.

Toutefois, le règlement du Perco peut aussi prévoir la délivrance sous forme d’un capital, versé en une seule fois ou de manière échelonnée. Le règlement précise la manière dont vous pouvez exprimer votre choix.

Abondement de l’entreprise

L’abondement de l’entreprise est exonéré d’impôt sur le revenu dans la limite de 7 419 €

Versements volontaires du salarié

Les versements volontaires du salarié issus de l’intéressement et de la participation sont exonérés d’impôt sur le revenu dans la limite de 34 776 € .

Les autres versements volontaires ne bénéficient pas d’exonération d’impôt.

Revenus des titres détenus dans le plan

S’ils sont réinvestis dans le plan, les revenus des titres détenus dans le plan sont exonérés d’impôt sur le revenu.

S’ils ne sont pas réinvestis dans le plan, ils sont imposables (impôt sur le revenu et prélèvements sociaux au taux de 17,2 % ).

Sortie du Perco

La fiscalité des sommes retirées du Perco dépend du mode de sortie.

La rente viagère perçue du Perco est calculée suivant les règles de l’assurance vie.

Le calcul prend notamment en compte le montant de votre épargne, votre âge et votre sexe.

La rente est soumise à l’impôt sur le revenu, dans la catégorie des rentes viagères acquises à titre onéreux.

Ce régime permet l’exonération d’une partie de la rente. La partie exonérée de la rente varie entre 30 et 70 % en fonction de l’âge du titulaire.

La partie imposable de la rente est soumise aux prélèvements sociaux au taux de 17,2 % .

La part du capital correspondant aux versements volontaires du salarié est exonérée d’impôt sur le revenu et de prélèvements sociaux.

La part du capital correspondant aux gains réalisés pendant la durée du plan est exonérée d’impôt sur le revenu mais soumise aux prélèvements sociaux, au taux de 17,2 % .

Épargne salariale, participation et intéressement

- Code du travail : articles L3334-1 à 3334-5-1

Adhésion du salarié (article L3334-5-1) - Code du travail : articles L3334-6 à L3334-10

Versements - Code du travail : articles L3334-11 à L 3334-13

Composition et gestion du PERCO - Code du travail : articles L3334-14 et L3334-15

Disponibilité des sommes versées - Code du travail : articles L3341-6 à L3341-8

Information du salarié - Code du travail : article L3342-1

Condition d’ancienneté - Code du travail : articles R3334-1 à R3334-5

Allocation d’épargne pour réduire progressivement les risques financiers (article R3334-1-2), délivrance sous forme de rente ou de capital (article R3334-3), information du salarié (article D3334-3-1), plafond des versements de l’employeur (article D3334-3-2),cas de déblocage anticipé (article R3334-4) - Code du travail : articles R3341-5 à R3341-6

Information du salarié - Instruction interministérielle du 18 février 2016 relative à l’intéressement, la participation et les plans d’épargne salariale

- Bofip-Impôts n° BOI-RSA-ES-10-30-20 relatif à l’épargne salariale et l’actionnariat salarié – Plan d’épargne pour la retraite collectif